Un des lieux communs qui circule actuellement dans la presse voudrait que la Federal Reserve se soit montrée beaucoup plus proactive que la Banque centrale européenne dans sa gestion de la crise. C’est, pour le moins, très exagéré. En excluant le cas très spécifique des pays du Club Med et en jugeant du volontarisme des banques centrales par l’effet leur politique monétaire sur le niveau des taux, on pourrait presque considérer qu’aujourd’hui, c’est la politique de la BCE qui est la plus agressive. Démonstration :

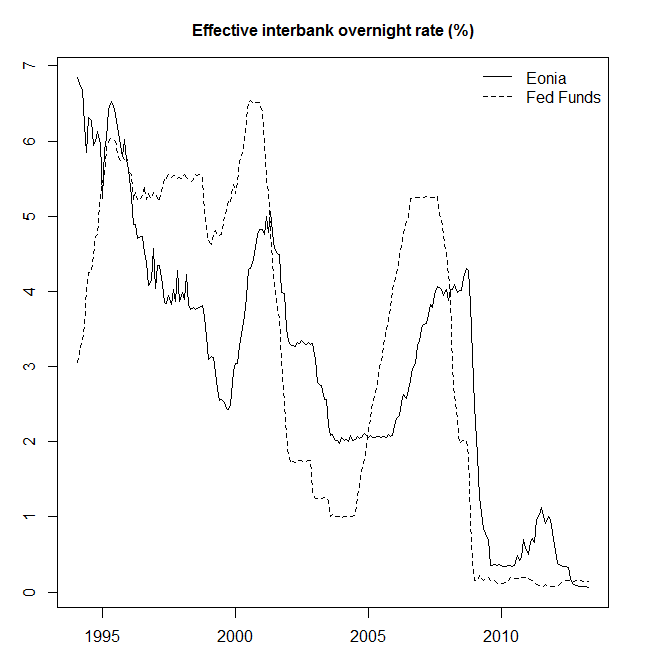

D’un côté comme de l’autre de l’Atlantique, la cible opérationnelle normale de la banque centrale, c’est le taux moyen du marché interbancaire : pour comparer des effets des politiques monétaires de la Federal Reserve et de la Banque centrale européenne, on devrait donc comparer le taux des Fed Funds à celui de l’Eonia (et non pas le taux des Main refinancing operations a.k.a. refi qui est actuellement à 0,75%). Graphiquement :

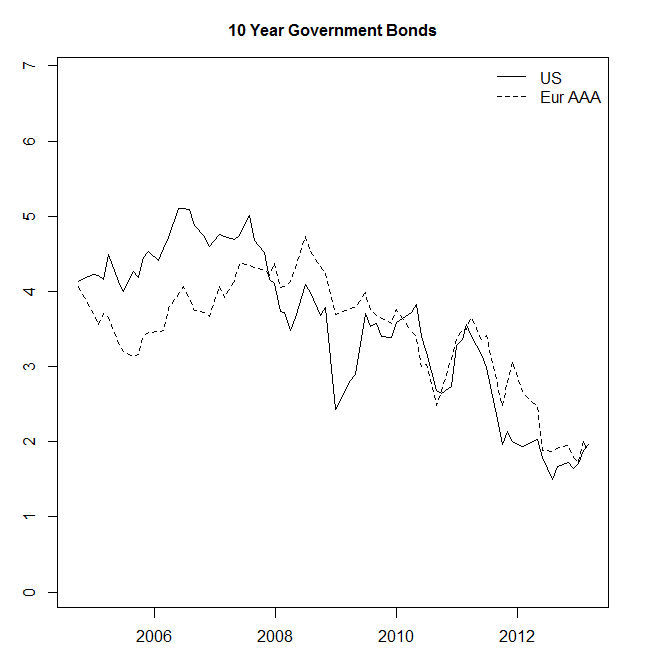

Par ailleurs, depuis le début de la crise, nos banquiers centraux ont mis en œuvre un certain nombre de mesures dites non-conventionnelles destinées – principalement – à faire baisser le niveau des taux long sur les marchés. On devrait donc comparer le taux des Treasuries à 10 ans à celui des obligations d’État de la zone euro notées AAA (pour neutraliser le spread de crédit des pays du Club Med). Ce qui nous donne ceci :

Maintenant dites-moi : en quoi la politique de la BCE est-elle passive ?

Bonjour cher ami,

RépondreSupprimerCe qui m'inquiète beaucoup est la 'cassure' du multiplicateur Base monétaire-> M1,M2,M3 aussi bien aux USA qu'en Europe.

Quelle serait votre théorie pour expliquer ce phénomène ?

De mon côté, n'ayant pas votre formation économique et financière, je n'ai que des intuitions.

La principale est que le système bancaire n'est pas en train d'essayer de sortir de la crise mais qu'au contraire, il considère la sortie par le haut impossible et qu'en conséquence, les banques stockent une quantité fabuleuse de liquidités pour faire face à un choc hyper déflationniste.

Le 'monde d'après' selon ma terminologie; dans lequel M3-M2 et M2-M1 perdraient entre 85% et 95% selon les zones économiques et les assets considérés.

Dans ce 'monde d'après', l'activité économique repose essentiellement sur M1 et la Base monétaire; d'où la nécessité de la gonfler au maximum AVANT le choc hyper déflationniste (type exogène comme les marchés financiers adorent - ie : guerre en Corée).

L'image serait que le Titanic n'essaie pas d'éviter l'iceberg (impossible désormais de changer la trajectoire : trop d'inertie + trop de vitesse) et que l'équipage s'affaire à construire le plus possible de chaloupes et de radeaux de survie pour gérer l'après naufrage !?

Très cordialement.

Titanium

Titanium,

RépondreSupprimerJ'ai plusieurs théories. Un papier est en cours de préparation là dessus.