Par investissement, nous entendrons l’acquisition d’un actif dans le but d’en tirer des revenus futurs. C’est-à-dire que c’est une part de notre pouvoir d’achat dont nous abandonnons la jouissance immédiate en espérant accroître notre pouvoir d’achat futur. Partant, il découle de cette définition qu’un « investissement » dont l’objet n’est pas de générer des revenus futurs (i.e. pour « sauver l’emploi » par exemple) n’est pas un investissement mais une consommation et que la profitabilité d’un investissement se mesure nette d’impôts et d’inflation. Afin d’alléger la lecture, ce dernier point sera implicite dans ce qui suit.

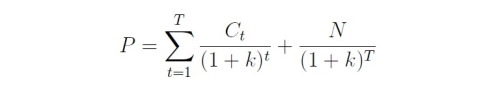

Tout investissement peut se décrire par le montant P que nous acceptons de mobiliser sur cette opération [1], la durée T (ici en années) du projet d’investissement, les profits intermédiaires Ct que nous allons toucher chaque année t (de l’année 1 à T) et la valeur résiduelle N de notre investissement en T. De ces différents éléments, on peut déduire k, le taux de rendement interne (TRI) du projet d’investissement en résolvant une équation de la forme :

De cette équation, nous déduisons que la valeur actuelle d’un investissement (P) est égale à la somme des revenus futurs que nous en attendons (les Ct et N) actualisés à un taux k qui n’est rien d’autre que le taux de rendement espéré de ce projet. C’est mathématique et c’est vrai pour n’importe quel investissement : remplacez les Ct par les coupons versés par une obligation et N par sa valeur nominale [2] et vous obtenez la formule de valorisation de cette obligation ; prenez des loyers et la valeur de revente d’un appartement et vous décrivez un projet d’investissement locatif ; considérez les profits annuels que peut vous faire réaliser une usine supplémentaire et sa valeur résiduelle au bout de vingt ans et vous obtenez un projet industriel.

Le coût du capital

« Un tiens, dit le proverbe, vaut mieux que deux tu l’auras. » Si l’investissement n’était pas rémunéré – c’est-à-dire si notres espérance de rendement k était nulle ou négative – personne n’investirait. En tant qu’êtres humains, nous avons une préférence pour la jouissance immédiate de notre pouvoir d’achat et donc, nous n’y renoncerions pas si nous n’avions pas de bonnes raisons de le faire. C’est la valeur-temps de l’argent [3], la première composante de k ; un principe connu depuis – au moins – le XVIe siècle et les scolastiques de l’École de Salamanque [4] qui explique pourquoi un euro dans votre poche a plus de valeur qu’un euro dont vous ne disposerez que dans un an.

Mais ce n’est pas tout : les Ct et le N que nous utilisons dans notre équation ne sont rien d’autre que des estimations, une tentative plus ou moins éclairée de deviner ce que l’avenir nous réserve. De la même manière que vous ne savez pas si le prochain gouvernement honorera ses dettes, vous ne savez pas ce que deviendra le quartier dans lequel vous avez acheté un appartement et vous ne savez pas si les produits de votre usine se vendront encore dans dix ans. Nous essayons de d’anticiper et passons un temps considérable à analyser chaque investissement mais, fondamentalement, le fait est que nous ne voyons pas le futur. Nous investissons dans un avenir incertain.

Or, il existe des projets d’investissements plus risqués – c’est-à-dire plus incertains [5] – que d’autres et c’est là qu’entre en jeu une autre de nos caractéristiques : nous sommes averses au risque. Entre deux projets d’investissement qui – pour autant que nous puissions le savoir – affichent le même profil de rendement (les Ct et N), nous choisirons toujours le moins risqué des deux, celui qui comporte le moins d’aléas. En conséquence de quoi, le seul moyen de faire en sorte que nous financions des projets risqués consiste à baisser le prix P, c’est-à-dire à augmenter le taux de rendement k. C’est ce que l’on appelle une prime de risque.

La rémunération d’un investisseur est donc composée de ces deux taux : la valeur-temps de l’argent qui compense le simple fait de renoncer provisoirement à une partie de notre pouvoir d’achat et une prime de risque qui rémunère, comme son nom l’indique, le fait que nous avons accepté de détenir des actifs risqués. Partant, si vous investissez dans une entreprise non-cotée, votre rémunération totale k dépendra de la durée d’immobilisation de vos capitaux comme de l’incertitude qui pèse sur les profits futurs de ladite société ; en revanche, si vous achetez une action cotée – et donc liquide – votre rémunération sera presqu’exclusivement expliquée par la prime de risque.

Rendement = risque

Il suit de ce qui précède que, dans un monde où les banques centrales ont fait baisser la valeur-temps de l’argent d’actifs à pratiquement zéro et dès lors qu’il est question d’actifs financiers liquides, l’espérance de rendement d’un investisseurs dépend presqu’exclusivement des risques qu’il accepte de prendre c’est-à-dire de sa capacité à détenir des actifs qui – précisément parce qu’ils sont risqués – offrent des primes de risque élevées. En d’autres termes, si le marché est efficient, un investisseur qui sélectionnerait systématiquement les titres qui offrent les primes de risque les plus élevés devrait générer des rendements substantiellement supérieurs à la moyenne.

Naturellement, les tenants de l’économie casino, des marchés financiers déconnectés de la réalité et de la spéculation qui ruine l’économie réelle m’objecteront que cet exposé théorique n’est rien d’autre – justement – qu’un exposé théorique. Alors, plutôt que de rentrer dans un débat sans fin, je vous propose un test en grandeur réelle sur le marché des actions des États-Unis (l’univers du S&P 500) : j’appliquerais très précisément cette stratégie et vous me démontrerez – par les moyens qui vous semblent appropriés – que votre jugement de la valeur d’une entreprise est plus pertinent que celui du marché. Mon fonds existe depuis bientôt un an ; il s’appelle US Equity Premium : essayez donc de faire mieux.

---

[1] Auquel peuvent éventuellement s’ajouter des réinvestissements.

[2] Le montant que votre débiteur s’est engagé à vous rembourser en T (i.e. « date de maturité »).

[3] Théorisé, notamment, par Martín d’Azpilcueta dit Doctor Navarrus (1492-1586).

[4] Que l’on désigne souvent comme le taux sans risque.

[5] Philippe Silberzahn, dans la ligne de Frank Knight (Risk, Uncertainty, and Profit, 1921), distingue risque et incertitude – je ne suis pas de cet avis mais ce sera pour une autre fois.

Bonjour,

RépondreSupprimerJ'aime beaucoup cet article, néanmoins je me pose deux questions:

1) pourquoi k serait unique et ne serait pas indexé sur les années comme C?

2) la fin de l'article laisse sous entendre qu'il n'est pas risqué de sélectionner des titres risqués ce qui parait contradictoire (" un investisseur qui sélectionnerait systématiquement les titres qui offrent les primes de risque les plus élevés devrait générer des rendements substantiellement supérieurs à la moyenne"). J'avoue ne pas avoir tout bien compris.

Cordialement,

Olivier

Bonjour Olivier,

RépondreSupprimer1/ Je ne comprends pas votre question.

2/ Tout dépend de ce que vous entendez par *risque* - ex-post, vous aurez plus de volatilité et des baisses plus brutales mais, en moyenne, vos rendement seront nettement supérieurs.

Bonjour,

RépondreSupprimer1) Je me demandais pourquoi k ne serait pas variable suivant les années dans la mise en équation. Par exemple 5% la première année, 4% la deuxième etc... Mais l'équation n'aurait plus de sens, la complexifier ne servirait effectivement à rien.

2) j'entends par risque le risque de perte, le risque de baisse durable de la valeur du titre et de ne pas être payé comme espéré. Je ne suis pas familier de la sémantique financière, je pense que je confonds rendement et appréciation du capital.

Guillaume comprends tue qui si l'équation de pi au cube sa ve dire que t surement peut être a 99,,9% que tu es con.

Supprimer