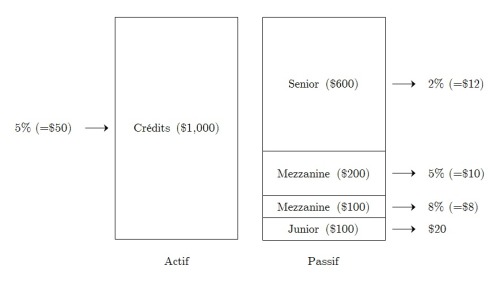

En prenant quelques libertés avec les proportions, on peut expliquer le principe d’un CDO (Collateralized Debt Obligation) avec le schéma suivant :

À l’actif, on trouve un portefeuille de dettes (obligations, prêts bancaires ou une exposition synthétique via des Credit Default Swaps) pour un montant de $1,000 qui rapporte 5% d’intérêts annuels soit $50. Le passif qui finance l’achat de ce portefeuille est composé, dans notre exemple, de 4 tranches qui déterminent l’ordre de priorité de paiement des intérêts générés par le portefeuille de dettes.

La priorité absolue revient aux investisseurs qui détiennent, pour un montant de $600, la tranche dite senior : comme c’est la position la moins risquée, ils sont rémunérés à hauteur de 2% par an – soit $12. Suivent les porteurs de la première tranche mezzanine ($200) qui touchent 5% après que les porteurs de la tranche senior aient perçus les intérêts qui leurs sont dus. De la même manière, les investisseurs qui détiennent la seconde mezzanine ($100) perçoivent un taux de 8% payable si et seulement si les porteurs des deux tranches supérieurs ont bien été payés comme prévu. Enfin, les porteurs de la tranche junior (ou equity), ont la position la plus risquée du montage puisqu’ils ne sont payés qu’en derniers ; à ce titre, ils récupèrent ce qui reste – c’est-à-dire, si tout se passe bien, $20 – soit un rendement de 20%.

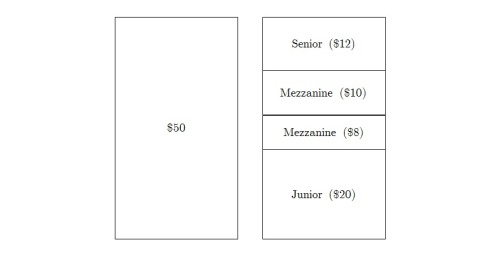

Le schéma suivant résume les flux :

On a bien, d’un côté, $50 dollars d’intérêts qui rentrent et, de l’autre, $12 qui rémunèrent la tranche senior, $10 et $8 pour les mezzanines et $20 pour la tranche junior – soit un total de $50. Rien ne se perd, rien ne se crée, tout se transforme.

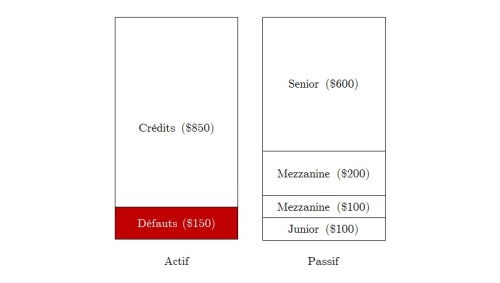

Pour bien comprendre cette idée de redistribution des risques, on peut imaginer que le portefeuille à l’actif subisse $150 de défauts – c’est-à-dire, pour simplifier, que 15% des débiteurs font faillite et ne peuvent ni payer les intérêts, ni rembourser le capital.

Dans cet exemple, on voit bien qu’à la fin du montage, les porteurs de la tranche junior ne toucheront plus rien et que ceux qui détiennent la seconde mezzanine ne toucheront que la moitié du capital qui devait initialement leur être remboursé. En revanche, les porteurs de la première mezzanine et de la tranche senior sont protégés. En termes de flux, toutes les tranches continuent à être rémunérées puisqu’il reste $850 de crédit à 5% qui génèrent $42,5 mais les porteurs de la tranche junior vont devoir se contenter $12,5 d’intérêts au lieu de $20.

Voilà, j’ai simplifié, les proportions ne sont pas réalistes (les tranches junior et mezzanines sont en général beaucoup plus petites) mais c’est le principe d’un CDO.

CDO = banque

Ce qui est amusant, c’est que ce montage relativement moderne n’est finalement rien d’autre qu’une réinvention – dans une forme très épurée – de la banque.

Reprenez le premier schéma et imaginez que l’actif soit composé de prêts immobiliers ou de lignes de crédit aux entreprises, remplacez la tranche junior par les fonds propres de la banque (c’est d’ailleurs pour cela qu’on l’appelle aussi equity en anglais), remplacez les tranches mezzanines et senior par les ressources de financement habituelles d’une banque (obligations, marché interbancaire, banque centrale et déposants) et vous obtenez, à peu de chose près, une banque.

Je dis bien « à peu de chose près » : là ou un CDO ne contient que du risque de crédit, une banque supporte aussi un risque de taux (passif à court terme et actif à long terme) et un risque de liquidité lié au fait qu’une part non-négligeable de son passif est constituée de dépôts bancaires qui peuvent être rachetés à tout moment. Par ailleurs, la banque n’a pas de date de maturité, c’est une sorte de CDO perpétuel qui peut piloter la rémunération des différentes tranches en fonction de ses besoins : c’est typiquement ce qu’ont fait les banques espagnoles l’année dernière en augmentant la rémunération des comptes bancaires pour inciter leurs déposants à y laisser leur argent.

L’intérêt d’un montage de type CDO, c’est que ceux qui financent le passif savent précisément où ils se situent dans l’ordre de priorité des remboursements. Le contrat est clair et chacun peut décider, en toute connaissance de cause, si la rémunération qu’on lui offre rémunère les risques qu’il prend. Mais dans le cas de nos banques, ce n’est pas le cas. Bien sûr, elles se financent, elles aussi, avec de la dette senior et de la dette subordonnée (comme les mezzanines de notre CDO) mais il y a néanmoins une énorme zone d’ombre : la position des déposants.

Dit simplement, la question est la suivante : si ma banque fait faillite et qu’elle fait l’objet d’une procédure de liquidation (ce qui, j’y reviendrai, devrait toujours être le cas) qui sera remboursé avant moi ? Le solde créditeur de mon compte bancaire est-il une mezzanine ou une tranche senior ?

La question est cruciale puisqu’elle détermine non seulement le niveau de rémunération que nous sommes en droit d’exiger de nos banquiers mais, surtout, notre attitude en cas difficultés. Si vous apprenez que votre banque perd de l’argent, vous ne réagirez pas de la même manière si vous avez un rang de séniorité élevé que si vous risquez d’y passer juste après les actionnaires : dans le premier cas, vous laissez passer l’orage, dans le second, c’est le bank run à tous les coups.

Une idée toute simple

Puisque nos dirigeants veulent une réforme bancaire, en voilà une qui me semble essentielle et infiniment plus efficace que les tombereaux de réglementations et de contrôles sous lesquels ils noient l’industrie bancaire depuis des années ; elle est simple, elle ne coûte rien : il faut et il suffit de donner aux déposants le rang de séniorité le plus élevé possible. C’est-à-dire, pour nous replacer dans l’actualité chypriote, qu’il faut remplacer la décision arbitraire (du gouvernement en place, de la troïka ou des deux) par une règle, un principe de droit connus de tous et appliqué systématiquement.

Plus les déposants seront seniors, plus ils seront protégés et donc, moins ils seront prompts à vider leurs comptes au premier coup de tabac. Par ailleurs, une fois subordonnés aux déposants, les créanciers professionnels des banques auraient les toutes les meilleurs raisons du monde de se montrer extrêmement attentifs aux risques que prennent leurs débiteurs ; en substance on remplacerait des contrôles administratifs qui ont largement fait la preuve de leur inefficacité par une surveillance exercée par le marché lui-même.

Bref, si l’objectif est de stabiliser notre industrie bancaire, il ne faut pas casser les mécanismes de fonctionnement du capitalisme, il faut les renforcer.

Une idée simple mais essentielle et exposée en termes remarquablement brillants et pédagogiques. Bravo.

RépondreSupprimerSauf que nos depots sont souvent "junior", et le mieux est de ne pas le savoir pour eviter bank run et bas de laine...

RépondreSupprimerVincent,

RépondreSupprimerMerci.

Pela,

En fait on ne sait pas.

Effectivement limpide.

RépondreSupprimerMerci !

Superbe, merci pour cet article pédagogique très bien expliqué !

RépondreSupprimer