Une banque est une entreprise dont l’activité consiste principalement à emprunter de l’argent à court terme (typiquement, via les dépôts de ses clients) et à le prêter à long terme (sous forme de crédits immobiliers par exemple) – c’est ce que l’on appelle de la transformation. Ce faisant, la banque capte une marge d’intérêt qui rémunère non seulement le risque qu’elle prend en faisant de la transformation (i.e. risque de taux) mais aussi son risque de crédit ; c’est-à-dire le risque de défaillance de ses débiteurs.

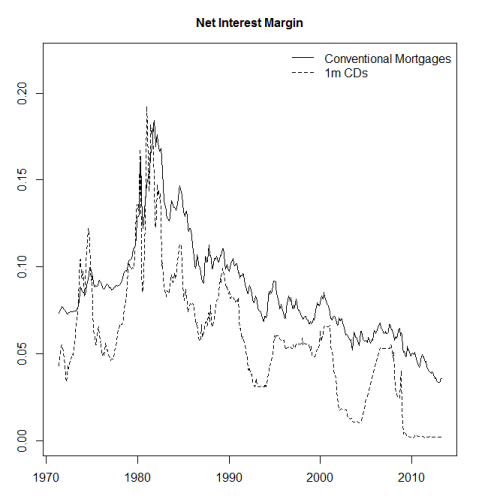

Imaginez, par exemple, une banque simplifiée qui finance des mortgages (crédits hypothécaires américains) par des certificats de dépôts à 1 mois. Le graphique ci-dessous résume ses conditions de prêt et de financement aux États-Unis d’avril 1971 à aujourd’hui.

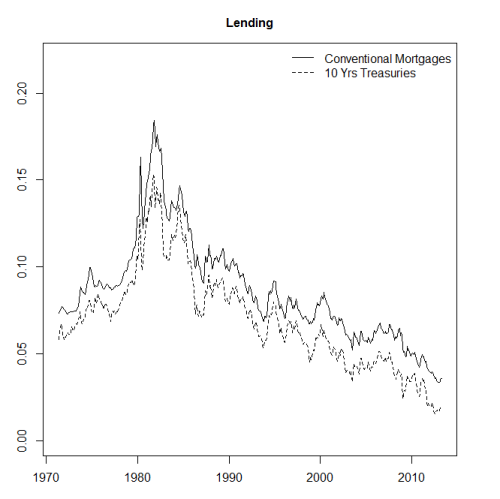

Comme l’illustre le graphique ci-dessous, le taux des mortgages est, de manière relativement stable, égal au taux des Treasuries à 10 ans augmenté d'environ 1,7% ; c'est-à-dire qu'il est principalement lié à l’environnement macroéconomique (i.e. la croissance nominale).

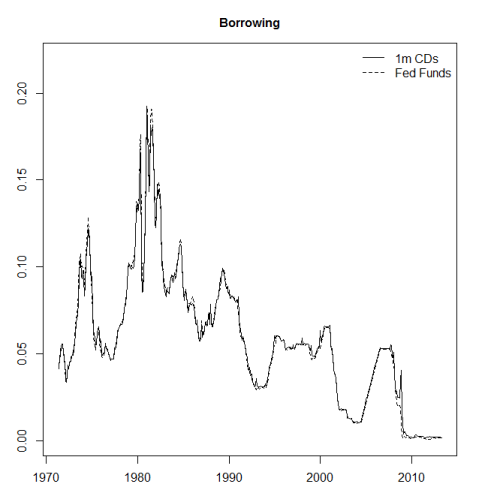

Le taux des CDs à 1 mois, en revanche, est presqu’entièrement déterminé par le taux des Fed Funds, c’est-à-dire par la politique monétaire de la Fed.

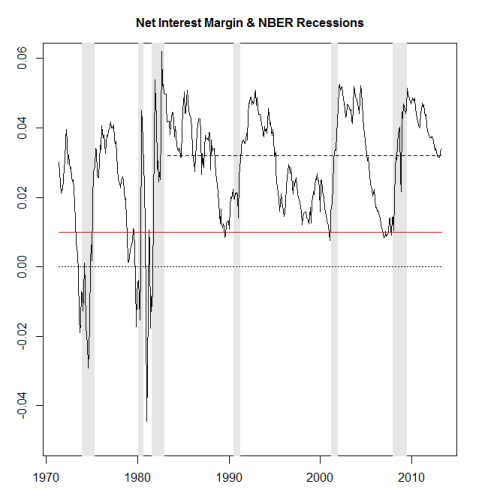

Comparons maintenant la marge d’intérêt de notre banque (le taux des mortgages moins celui des CDs 1 mois) aux récessions recensées par le NBER (aires grisées) :

Les pointillés indiquent une marge nulle, les tirets indiquent la marge moyenne au cours des 30 dernières années (env. 3,2%) et la ligne continue rouge correspond à une marge de 1%.

(Source : Federal Reserve, H.15)

Aucun commentaire:

Enregistrer un commentaire