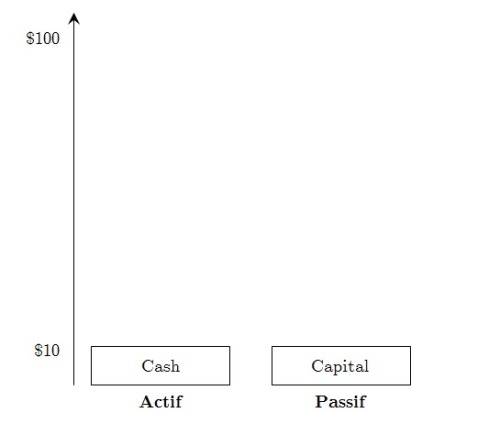

Un groupe d’actionnaires investissent $10 de capital dans la création d’une nouvelle société. Le jour de son lancement, le bilan de la société peut donc être représenté comme suit :

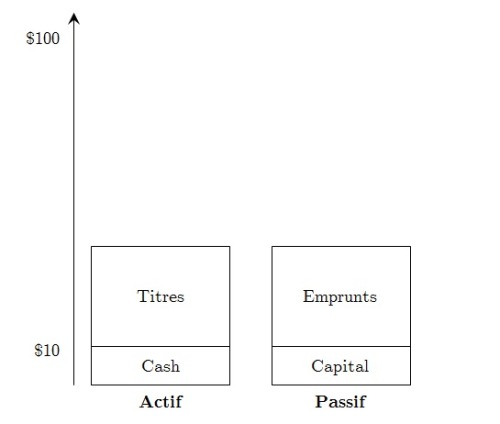

Le business plan initial des actionnaires consiste à (i) émettre $30 d’emprunts à 10 ans sur le marché et (ii) à utiliser les capitaux ainsi levés pour acheter un portefeuille d’obligations à 10 ans qui offrent des rendements particulièrement attrayant – i.e. du high yeld. Selon leurs estimations, leurs emprunts devraient leur coûter environ 4% par an tandis que le portefeuille qu’ils comptent acheter devrait, si tout se passe bien, générer du 6% ; il suit donc qu’ils devraient gagner 2% de spread ($0,6) – soit un rendement de 4% sur le capital investit. Le bilan de la société ressemble maintenant à ceci :

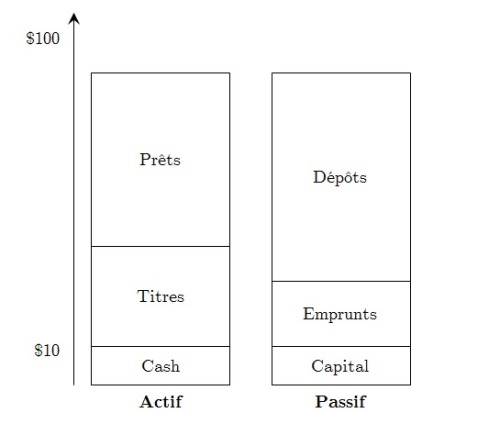

C’est à ce stade que les actionnaires ont une idée absolument géniale. En plus de capter un spread de crédit, ils vont aussi essayer de capter un spread de taux : l’écart entre les taux court et les taux à long terme – c’est-à-dire la pente de la courbe des taux. Pour ce faire, c’est très simple : il suffit de créer un système appelé dépôt qui permet d’emprunter de l’argent sur une durée très courte – 1 jour – et d’utiliser les fonds collectés pour acheter des titres à long terme. Avec des taux au jour-le-jour de l’ordre de 2%, ils doublent la profitabilité de l’opération.

Mieux encore : quitte à développer un réseau pour collecter de l’épargne à court terme, pourquoi ne pas en profiter pour prêter directement cet argent à des entreprises trop petites pour pouvoir accéder au marché obligataire : c’est beaucoup moins risqué et ça rapporte presque autant (5%). Les actionnaires se lancent, ils parviennent à collecter $60 de dépôts rémunérés à 2%, en profitent pour réduire leurs emprunts à long terme de $10 et utilisent les $50 restants pour accorder des prêts directement à des PME. Au total, je vous passe le calcul trivial, ils obtiennent maintenant un rendement du capital investit de 23% ; si tout se passe bien, bien sûr. Nouveau bilan :

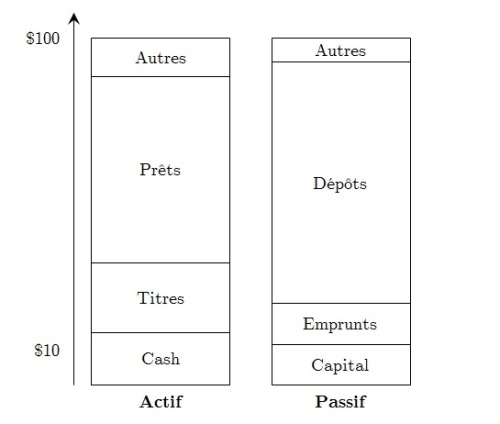

Résumons : nous avons là une entreprise qui (i) emprunte de l’argent via des emprunts et un système de collecte d’épargne et (ii) place cet argent sur des titres ou le prête directement à ses clients tout en gardant un coussin de sécurité de cash. Ce faisant, notre entreprise engrange un spread de taux qui correspond (i) au risque de crédit et (ii) à la pente de la courbe des taux. Naturellement, cette opération comporte des risques qui sont : (i) du risque de crédit, (ii) du risque de taux et (iii) un risque de liquidité lié à la volatilité des dépôts.

Je ne sais pas pour vous, mais moi, j’appelle ça une banque. D’ailleurs, si j’en crois les données de la Fed (H8, 22 mars 2013), une banque américaine, ça ressemble à ça :

C’est-à-dire que :

- La dimension temporelle de l’affaire n’a pas d’importance. Peu importe que les banques accordent des crédits puis aillent se refinancer ensuite ou qu’elles collectent des dépôts et les prêtent dans un second temps : dans un cas comme dans l’autre, l’égalité comptable de base (actif = passif) doit être respectée. En d’autres termes, au capital près, les banques prêtent de l’argent qu’elles empruntent par ailleurs.

- Ce que nous appelons monnaie scripturale n’est rien d’autre qu’une créance que nous détenons sur nos banques qui se trouve être acceptée comme monnaie. Lorsque vous signez un chèque, vous transférez cette créance à une tierce partie. Considérez les agrégats monétaires (M1, M2…) et mettez de côté les pièces et billets (monnaie centrale) : le reste, ce n’est que du crédit plus ou moins liquide.

- Bien avant la réglementation, ce qui limite l’expansion du bilan d’une banque, c’est sa capacité à emprunter à un taux inférieur à celui auquel elle peut espérer prêter ; c’est-à-dire à dégager une marge d’intérêt positive. Si les banques centrales pilotent le niveau des taux et pas la base monétaire elle-même, ce n’est pas juste pour amuser la galerie : c’est parce que c’est le nerf de la guerre de toute l’industrie bancaire.

En principe, je n’ai rien dit d’extraordinaire…

Ce billet est-il destiné à ceux qui t'ont fait remarquer que tu n'évoquais pas le système de réserves fractionnaires et la création de monnaie ex-nihilo?

RépondreSupprimerIl me semble que tu as eu un débat avec certains, mais je n'ai pas suivi plus que ça les arguments des uns et des autres...

"Pour ce faire, c’est très simple : il suffit de créer un système appelé dépôt qui permet d’emprunter de l’argent sur une durée très courte – 1 jour – et d’utiliser les fonds collecter pour acheter des titres à long terme."

Avec quoi les emprunts à court terme sont remboursés (dans la journée)?

Ou alors, dans ton exemple ils ne sont pas "remboursés" car le montant affiché de chaque dépôt n'a pas changé de la journée, et l'entreprise compte sur le fait que les demandes des clients de remboursements des dépôts ont peu de chances de se faire toute le même jour, comme dans une banque?

Dans tous les cas, il y a bien expansion de la masse monétaire, étant donné que l'argent sera à la fois "présent" dans les dépôts des déposants et dans les comptes courants (dépôts) de l'emprunteur, qui eux-même pourront être prêtés en partie et "se retrouver sur 2 comptes à la fois". Mais c'est bien de "l'argent-dette" qu'il s'agit.

PS: "les fonds collecter" -> les fonds collectés

Mateo,

RépondreSupprimer"l'entreprise compte sur le fait que les demandes des clients de remboursements des dépôts ont peu de chances de se faire toute le même jour, comme dans une banque"

Oui, c'est ça.

"il y a bien expansion de la masse monétaire"

Oui, bien sûr.